【銀行員が徹底解説】日本政策金融公庫:面談のコツ〜SWOT分析、定性要因、事業計画など審査で重視されるポイントを徹底解説

創業融資を受けたい!絶対に審査を通過するにはどうすればいいか?

創業融資に限らず融資の審査というものは、申し込む会社の業況や事業の計画などを多角的に検証するものです。したがって裏ワザやマル秘テクニックと言ったものはありません。

つまり真正面から向き合っていくしか無いわけですが、審査でどういった点に注目し、なにを重視しているのか?などのポイント、つまり「創業融資審査を通すコツ」というものはあります。

私は銀行員として数十年勤務する傍ら、読者に役立つ情報を発信したいとライターもしている者です。そこで今回は、事業資金の融資審査をする銀行員として、融資審査を通すコツを解説します。

著者:加藤隆二

金融ライター。勤続約30年になる現役銀行員。主に融資担当者として不動産関連の業務を担当。年齢を重ねてからは融資窓口で、住宅ローンだけでなく、無担保融資、事業資金融資、不動産投資など、さまざまな融資を担当。銀行員目線で記事を書いています。

創業融資とは?コツを掴むための「基本事項」と「審査で重視するポイント」

まず創業融資の審査やコツを掴むために知識のブラッシュアップとして、創業融資の基本事項と審査で重視するポイントなどについて説明していきます。

創業融資の基本事項

創業融資とは、新規で事業を始める人向けの融資全般を指す呼称です。創業の定義としては、これから事業をスタートする以外にも、創業して間もない事業も含まれます。

例えば日本政策金融公庫の創業融資では「新たに事業を始める、または事業開始後税務申告を2期終えていない」と定義されています。また銀行など金融機関による創業融資専用の融資商品や、都道府県の制度融資及び信用保証協会融資でも同様に、「新規に事業を開始する」または「事業開始後間もない事業(創業から5年以内など)」となっていますので、すでに事業をスタートしている人も対象になります。【参考①】

【参考①】

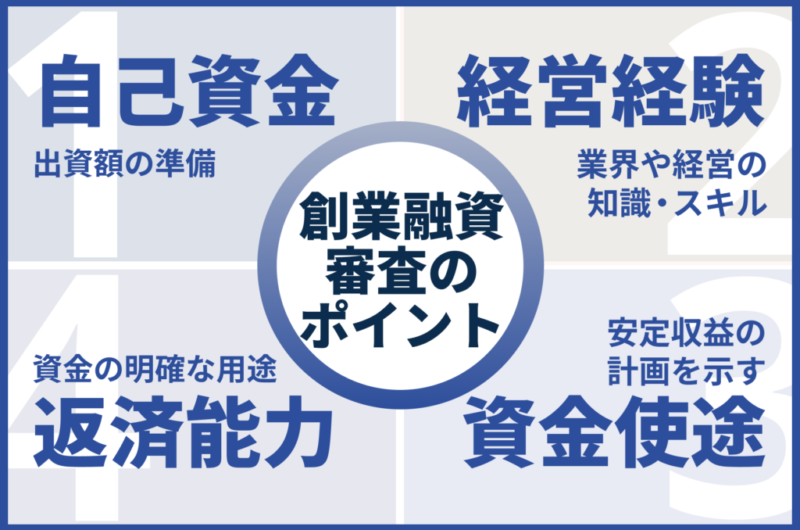

創業融資の審査で重視するポイント〜日本政策金融公庫の場合

日本政策金融公庫によると、創業融資の審査で重視するのは以下4つのポイントとなっています。

<創業融資審査で重視するポイント>

- 自己資金

- 経営者の経験・能力

- 返済の可能性

- 資金使途

なおこちらについては少し説明が必要です。そもそも融資審査の内容は部外秘の極秘事項になっています。なぜならもしも公開されれば悪用される恐れがありますし、そもそもこの記事も成り立ちません。

この点は当然ながら日本政策金融公庫も同じで、したがって審査で重視するポイントなどは非公開のはずです。

上記はコラム的な文章なのですが、それでも日本政策金融公庫の公式サイトに掲載されています。【参考②】

そのため、創業融資の審査で重視するポイントを日本政策金融公庫は示唆しているのだと、銀行員の私は解釈しています。そして一般論としてなら、それほど的外れなものではないでしょう。しかし、これだけでは創業融資審査に通過するのは難しいとも感じています。そこで、必要なポイントをいくつか紹介します。

【参考②】

創業融資審査を通す「3つのコツ」

では銀行員の私が考える、創業融資審査を通す3つのコツを紹介します。

冒頭に申し上げた通り、創業融資審査を絶対に通せる裏技やマル秘テクニックなどはありません。また融資審査の内容は極秘事項だとも説明してきました。もちろんそれでは語ることがなくなってしまいそうですが、現場で融資審査する私たち銀行員には、審査で重視すべきポイントや着眼点などが銀行それぞれで決められています。そのため実際に創業融資の審査をしていると「この資料には◯◯の考えたがあれば審査に通ったのに」」「あの人は面談時に▲▲だったから、審査で大きく減点された」などと感じてしまうこともよくあるのです。

こういった「〜だったら良かったのに」というのは、つまり審査に通過するポイントにつながる点なので、いくつか紹介していきます。

コツ1.SWOT分析

創業融資にかかわらず、融資の審査では申込企業の業績だけでなく、多角的な視野で判断します。

マーケットはどこでターゲットは誰なのか、その会社の強みはどこ?弱点はどこ?といったように、実は結構シンプルなのです。

これはなぜかというと、日本政策金融公庫でも銀行でも創業融資を貸す以上、必ず返済してもらわないと困ります。そのため創業融資審査とは突き詰めれば融資を返済できるのか?を判断することとも言えるのです。

審査という言葉はオーディションや品評会と同じで、どれだけ良い点があるか?つまり会社の「売り」が審査では大きなポイントになります。

そこで有効なのがSWOT分析なのです。

SWOT分析とは、会社の状況をStrength(強み)、Weakness(弱み)、Opportunity(機会)、Threat(脅威)という4つの要素で分析する考え方です。

- Strength(強み)⇒例) 同業他社と比較して、ここが勝っているといった「優位性」

- Weakness(弱み)⇒例) 競合他社と比較して自社の劣っている「ウイークポイント」

- Opportunity(機会)⇒例)業界で取り組んでいない分野に進出すれば成功できる「勝算」

- Threat(脅威)⇒例)競争激化など自社に迫る「危機感」

このようにSWOT分析で自社の「売り」を明確にすることができれば、強みを活かして機会を捉える戦略や、逆に弱みを克服する対策も具体化できます。

「自分を見つめ直す」と書いてしまうと空々しくなるかも知れませんが、創業融資審査のコツとしてならSWOT分析で自社を見つめ直すのは有効な手段です。

コツ2.「定性要因」1つでも多く増やす

定性要因とは数字だけでは語れないポイント、といった意味で、この定性要因を多く持つことが創業融資審査でも大きな要素となります。

一般に融資の審査は企業の決算や企業規模、業界でもシェアと言ったように数値で捉えられる「定量要因」を重視します。これも数値で答えが出ているので、ある意味わかりやすい審査方法と言えます。

<定量要因の例>

- A株式会社は3期連続で売上が10億円を突破している

- B株式会社は昨年比・5億円の利益減少で、最終利益で3億円の赤字に転落した

- C株式会社製品は市場で70%以上のシェアを誇り、業界でも売上第一位になっている

いっぽう、決算書や各種データなど数字で表すことがむずかしい企業の良さ、なども審査では重視されます。これらは数字で表す定量要因に対し「定性要因」と呼ばれます。定性要因には明確な基準や、またそれを判断する指標などもありません。

<定性要因の例>

- D株式会社は古くから続く老舗で、地域住民にも親しまれている

- E株式会社の主力商品である◯◯は県民なら知らない人はいない

- F株式会社は地元住民も多く勤務し、会社が倒産したなら地域の雇用と経済には大打撃となる

こうした定性要因はその企業、あるいは地域によってもさまざまなものがあります。融資審査では、どうしても数値化したデータのほうが判断しやすいため、過去はほとんど定量要因だけで審査をしてきました。しかし数字でしか会社を見てくれないので、上記したような「数字では表せない良さ」を持った企業が融資を受けられないという弊害もあったのです。そこで最近は。融資審査に企業の隠された価値や将来性もしっかり反映させるよう、政府や金融庁など監督官庁から指示がありました。そのため創業融資の審査も少しずつ変わってきています。「目利き力」「事業性評価」といったキーワードに代表される最近の変化は、今後のためにぜひ覚えておいてください。

【参考③】金融庁/事業者の皆さまへ/円滑な資金供給の促進に向けて/事業性評価に基づく融資等の促進

コツ3.面談時にも注意点がある

創業融資など融資申し込みから契約まで、何度か金融機関と電話連絡や来店して面談をするなど、銀行員や職員と接触する機会があります。実はこうした面談(電話も含む)でも融資の審査は行われています。

とはいえ意地悪な入社面接のように、難解な質問や人を試すようなものではありません。それはひとことで言うなら「人としての常識」なのです。

たとえば面談する場合なら時間厳守は当然のことで、具体的には約束の5分から10分前に行って待つくらいの意識は必要でしょう。

そして仕事の都合などで遅れそうな場合は、少しでも早めに連絡をするなどの配慮が必要です。これは何も、融資を申し込んでいるのだから銀行員が偉いので、失礼のないようになどという意味ではありません。

それに銀行員も、融資というサービスを提供している立場なので、融資を申し込んでいる会社はお客様であることは間違いありません。

しかし立場に上下はなくても、面談の約束時間すら守れない(守らない)ような人間は信用できないと思われてしまいます。

まとめ

創業融資の審査を通過させるためには、自社の売りを見極めるためのSWOT分析や定性要因のアピールポイントをひとつでも多く持つこと、そして面談時に常識的な対応をすること、これが今回説明してきたことです。

こう書くのは簡単ですが、実現するには高度な知識と時間が必要になります。そこで銀行員の私は信頼できるプロの力を借りることをおすすめします。例えば創業融資に強い税理士など専門家は日本政策金融公庫や金融機関とのパイプもあり、また専門家としての知識を駆使してSWOT分析などをサポートしてもらえます。

創業融資審査を通過させるには、経営者の意欲と審査で求められる材料を揃えることです。経営意欲はご自身で、そして必要な材料は信頼できるプロに任せてみてはいかがですか?

この記事が皆さんの参考になれば幸いです。